Как вырастить единорога: сколько стоит ваш стартап?

В первые дни этого года поступили новости от нашумевшей компании Илона Маска – Space X. Согласно информации, полученной изданием CNBC, оценка компании Илона Маска по производству многоразовых ракет и спутниковому интернету SpaceX достигла 137 млрд долларов США. В это же время, на дату открытия Американской биржи NASDAQ 3 января, рыночная капитализация другой компании Илона Маска – компании Тесла возобновила минимум с 2020 года, достигнув 341 млрд долларов.

Что означает капитализация компании? Простыми словами, капитализация компании — это стоимость этой компании. Означает ли, что за эту сумму можно купить компанию? Скорее нет, чем да. На момент направления предложения тем же самым Илоном Маском предложения о покупке компании Twitter за 54,20[1] долларов за акцию, в Нью-Йоркской бирже они торговались по 48 долларов за акцию. Так, капитализация компании – это стоимость всех акций компании по текущим ценам.

Если акции публичной компании Тесла ежедневно торгуются на бирже и от этой цены можно рассчитать капитализацию компании на определенную дату, то для акций частной компании Space X такого рынка нет. Так, откуда мы знаем, что оценка компании Space X достигла 137 млрд? Расчет происходит точно по такой же схеме как с публичными компаниями – стоимость всех акций компании по цене последних «торгов». Так, в рамках нового раунда финансирования, компания Space X привлекает 750 млн долларов по оценке в 137 млрд. Отсюда мы знаем, что компания, которую оценивали в 140 млрд, когда Илон Маск предлагал свои акции по 77 долларов за акцию, теперь оценивается чуть ниже.

Но все эти обсуждения нам не объясняют откуда берется оценка частной компании? Почему инвесторы, во главе с венчурной фирмой Andreessen Horowitz (также известная как a16z. А и Z первый и последняя буквы фамилий основателей и 16 букв между ними) дали оценку именно в 137 млрд. Цена акций на фондовых биржах формируется в результате взаимодействия спроса и предложения на конкретную акцию. Когда больше людей хотят купить акции, чем продать их, цена идет вверх, а когда больше людей хотят продать акции, чем купить их, цена падает. Производительность компании, рыночные условия, общие экономические условия и даже секс-скандал с главой компании – это примеры факторов, которые влияют на спрос и предложение. Акции же частных компаний не торгуются с такой частотой, чтобы цена зависело от спроса и предложения в режиме реального времени.

Сколько стоит идея?

Если к потенциальному инвестору прийти и предложить вложиться в бизнес по покупке мобильных телефонов ОАЭ и продать с наценкой в Ташкенте, у инвестора с большой вероятностью будет понимание о прибыльности, а возможно и убыточности такого начинания. Значительно легче рассчитать и показать необходимую сумму инвестиций и маржинальности бизнеса. На стадии идеи, инвестиции в стартапы – это финансовая отрасль со значительным высоким риском. Если сейчас вам кажется, что идея пустить в дом незнакомого человека из интернета за оплату вполне безопасным и хорошим дополнительным источником дохода, то представьте какова была реакция инвесторов в 2008 году, впервые услышавших идею Брайана Чески и Джо Геббия, основателей Airbnb[2]. Именно так и отреагировал основатель Y Combinator Пол Грэм, которому не понравилась сама идея, но был удивлен находчивостью основателей на пути к привлечению денег в свой стартап и все же принял Airbnb в YC.

Так сколько стоит мой стартап?

Прежде чем говорить об оценке, стоит упомянуть о стадиях стартапов. Стартапы можно делить на категории в зависимости раундов финансирования (pre-sees, seed, Series A, B, C и т.д.). Привлечение финансирования и их деление на категории часто тесно связано с со следующими стадиями их развития:

Стадия идеи/концепции: на этом этапе у основателей есть идея для бизнеса, но она еще не проверена и не протестирована.

Стадия исследований и разработок: на этом этапе основатели проверяет идею, разрабатывают продукт или услугу и собирают данные о целевом рынке.

Стадия прототипа: стартап создает минимальный рабочий прототип (MVP – minimum viable product), чтобы продемонстрировать жизнеспособность продукта или услуги.

Стадия запуска: стартап официально запускает свой продукт или услугу и начинает приобретать клиентов.

Стадия роста: стартап испытывает быстрый рост выручки и клиентской базы.

Стадия зрелости: стартап достигает стабильного состояния со зрелым продуктом, устоявшейся позицией на рынке и более предсказуемым потоком доходов.

Стадия спада: к сожалению, бывает и такое и у стартапа снижается выручка и доля рынка, и он должен либо изменить направление деятельности, либо прекратить свою деятельность. На самом деле, изменение направления или прекращения деятельности случается на любой из вышеуказанных стадий.

Условную оценку стартапа можно установить в любом из этих стадий, когда привлекаются первые инвестиции. Оценка стартапа, как я уже указал выше, зависит от того, сколько инвесторы готовы заплатить за долю (акции) в стартапе. Обычно раунд финансирования с оценкой происходит на Series A. В данном раунде обычно заходят институциональные инвесторы (венчурные фирмы и т. д.). На этом раунде инвесторы покупают привилегированные акции и все инвестиции, привлеченные путем SAFE или конвертируемых займов на ранних стадиях, конвертируются в акции по цене такого раунда (или же по скидке, предусмотренной в таких документах).

Методы оценки

Венчурные компании используют множество методов оценки стартапов. Если стартап находится на более развитой стадии, этот процесс включает себя тщательный финансовый анализ финансовыми аналитиками выпускниками MBA всех доступных показателей (Дисконтированный денежный поток, свободный денежный поток, прогнозы, скорость «сжигания» капитала, CAC – стоимость привлечения одного клиента и т. д.) стартапа. Но лучший ответ по методу оценки стартапа я получил от управляющего партнера фирмы Andreessen Horowitz, автора книги Секреты Сенд-Хилл-роуд и преподавателя Стэнфордской Школы Бизнеса Скота Купора. На мой вопрос, как фирма Andreessen Horowitz оценивает стартапы, он ответил, что часто оценка стартапов больше связано с искусством, чем с финансовым анализом показателей. По сути, субъективное мнение партнеров фирмы о будущем стартапа, в который фирма хочет инвестировать, играет большую роль чем финансовые или другие показатели.

В своем анализе инвесторы обычно используют комбинацию финансовых и качественных критериев для оценки стартапов. Некоторые из наиболее распространенных критериев включают в себя:

Финансы. Стартапы с подтвержденным опытом увеличения доходов, прибыльности и положительных денежных потоков часто более привлекательны для инвесторов.

Размер рынка. Инвесторы ищут стартапы, способные разорвать устоявшиеся правила игры в крупных растущих рынках. При этом объем рынков обычно должно быть более 10-20 млрд долларов. Ведь не вырастить единорога на рынке в пару сотен миллионов долларов.

Конкурентная среда. Наличие опытных игроков и уровень конкуренции на рынке могут повлиять на оценку стартапа.

Интеллектуальная собственность. Стартапы с запатентованными технологиями или уникальной интеллектуальной собственностью могут иметь более высокую оценку.

Менеджмент стартапа. Опыт, навыки и послужной список менеджмента (основателей) стартапа могут оказать существенное влияние на его оценку.

Видение. У основателей должно быть видение, и они должны уметь продавать свое видение с самых ранних стадий.

Соответствие продукта рынку. Инвесторы ищут стартапы, которые продемонстрировали сильное соответствие между их продуктами или услугами и их целевыми рынками. Это называется product-market fit.[3]

Привлекательность. Стартапы, которые уже смогли найти платежеспособных клиентов, выстроить партнерские отношения или показать другие признаки притяжения, часто более ценны для инвесторов.

Потенциал роста. Стартапы с потенциалом быстрого роста и масштабируемости часто более привлекательны для инвесторов. Они всегда ожидают, что вы принесете как минимум 10-кратную прибыль.

Эти критерии не высечены на камне, и у каждого инвестора может быть свой уникальный подход к оценке, но это несколько из наиболее часто используемых факторов. Кроме субъективной оценки и факторов, влияющих на такую оценку, стартапам рекомендуется обратить внимание на соотношение привлекаемого (или желаемого) размера инвестиций, промежуточные этапы и показатели, которые им необходимо достичь к моменту такого фандрайзинга:

|

Стадии |

Pre-seed |

Seed |

Series A |

|

Интерес |

Анализ клиента (customer validation) |

Соответствие продукта к рынку (product-market fit) |

Расширение |

|

Ежемесячный рост |

0–20% |

15–30% |

25%+ |

|

Ежемесячная выручка |

$0 - $75 тыс. |

$75 тыс. - $200 тыс. |

$200 тыс. + |

|

Количество команды |

2 + |

10 + |

20 + |

|

Продукт |

Минимально жизнеспособный продукт (MVP) |

Хорошо проработанный |

Коммерчески жизнеспособный |

|

Инвесторы |

Семья и друзья, акселераторы, ангелы, pre-seed и микро венчурные фонды |

Акселераторы, ангелы, seed венчурные фонды |

Венчурные фонды инвестирующие на стадии Series A и стадии роста |

|

Размер раунда финансирования |

$25 тыс. - $750 тыс. |

$750 тыс. - $4 млн |

$4 млн + |

|

Оценка компании |

$1 млн - $5 млн |

$5 млн - $12 млн |

$30 млн - $60 млн |

|

Документ для привлечения инвестиций |

SAFE/конвертируемый займ |

Раунд с оценкой |

Раунд с оценкой |

Конечно, помимо субъективного мнения партнеров, за решением об инвестировании стоит многочасовая работа финансовых аналитиков венчурных фирм. В своем анализе инвесторы используют один из или же сочетание нескольких из нижеуказанных методов:

Метод рыночных коэффициентов: метод оценки стартапа путем сравнения его со схожими компаниями в той же отрасли и определения кратного дохода или прибыли путем анализа доступной информации по слияниям и поглощениям (M&A). Например, если недавно приобретенная компания имел доход, кратный 4, стартап с аналогичным потенциалом дохода может быть оценен в 4 раза больше его прогнозируемого дохода.

Метод мультипликатора будущей оценки: метод оценки стартапа на основе прогнозов будущих доходов и применения мультипликатора к этим прогнозам. Этот подход предполагает, что стартап будет расти с определенной скоростью и будет генерировать определенный уровень прибыли в будущем, и мультипликатор будет основан на этих прогнозах.

Затраты на воспроизведение: метод оценки стартапа путем определения стоимости воспроизведения его активов, продуктов и интеллектуальной собственности. Этот подход предполагает, что стоимость стартапа эквивалентна стоимости создания аналогичного бизнеса с нуля.

Метод Беркуса: метод оценки стартапа на основе таких факторов, как идея, рыночные возможности, управленческая команда и конкуренция, и присвоение баллов на основе этих факторов. Этот подход субъективен и зависит от суждения оценщика.

|

Жизнеспособная идея (начальная оценка) |

$500 тысяч |

|

Наличие прототипа (уменьшает технологический риск) |

$500 тысяч |

|

Команда по контролю качества (уменьшает риск на стадии исполнения) |

$500 тысяч |

|

Стратегические партнерства (уменьшает рыночные риски) |

$500 тысяч |

|

Выпуск продукта и продажи (уменьшает производственные риски) |

$500 тысяч |

Метод венчурной оценки: как следует из названия метод венчурной оценки – это метод, используемый венчурными компаниями для оценки стоимости стартапов. Данный метод используется для оценки стартапов на ранней стадии, не имеющих значительных финансовых результатов, и основан на предположении, что будущие результаты компании будут намного лучше, чем ее текущие показатели. Данный метод предполагает, что стоимость стартапа пропорциональна сумме вложенных денег и ожидаемому доходу и обычно используется венчурными фирмами для определения стоимости их портфельных компаний.

В конце хотелось упомянуть, что есть венчурные фирмы, ангелы и акселераторы, которые инвестируют по заранее установленным условиям. Вне зависимости от стадии или показателей вашего стартапа, такие инвесторы, предлагают стандартный набор предела оценки и размера инвестиций для вашей компании. Ниже примеры из условий инвестирования самыми большими акселераторами:

Y Combinator инвестирует $500 тысяч в каждую компанию на стандартных условиях. Акселератор инвестирует двумя траншами:

- 125 тысяч долларов США по SAFE в обмен 7% стартапа по пост инвестиционной оценке

- 375 тысяч долларов по SAFE без предела оценки, с положением о режиме наибольшего благоприятствования («НБН»)[4]

Techstars пишут, что акселератор инвестирует до 120 тысяч долларов в обмен на 6% акций каждой компании-участника. Но не все так-то просто. Данная сумма инвестиций тоже делится на транши:

- 20 тысяч долларов в обмен на 6% обычных акций компании

- 100 тысяч инвестиций по конвертируемому займу (по усмотрению стартапа).

При этом стоит учитывать, что конвертируемый займ от акселератора имеет ежегодный процент в 5%. Предел оценки по конвертируемому займу составляет 3 млн долларов (данный предел может быть увеличен до 5 млн).

Статистика и примеры

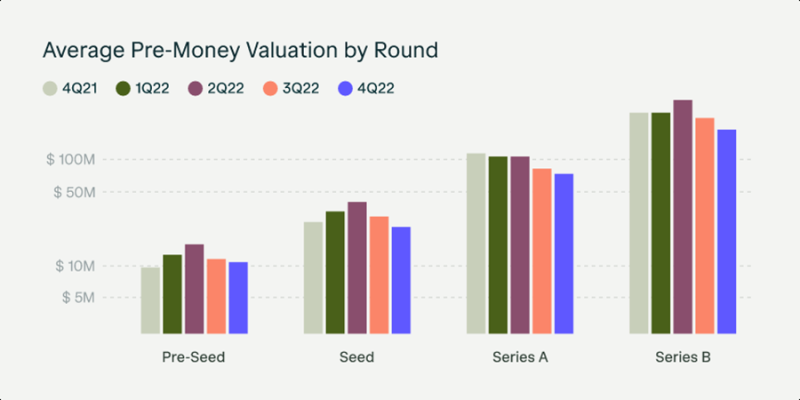

Для более точного представления об оценках стартапов в жизни, ниже приведена таблица оценки стартапов до привлечения инвестиций в США составленный компанией Angellist.

Эти цифры, конечно, не отражают реалии рынка венчурных инвестиций в Узбекистане. Для сравнительной оценки вашего бизнеса можно обратиться к примерам привлечения инвестиций местными стартапами из открытых источников.[5] К примеру, со-основатель проекта Modme - платформа для автоматизации учебных центров, Джахонгир Пулатов недавно сообщил, что стартап привлек 100 тысяч долларов США при оценке 1,25 млн долларов. Позже стало известно, что инвестиции были получены от национального венчурного фонда UzVC, что является четвертой компанией в портфеле данного фонда.[6]

Из открытых источников можно узнать, что национальный венчурный фонд UzVC также проинвестировал по 100 тысяч долларов США в такие стартапы как Tass Vision[7] и Sug’urta Bozori.[8] К сожалению информация по оценке данных компаний во время привлечения инвестиций отсутствует. Четвертой по списку портфельной компанией данного фонда является стартап из Таджикистана zypl.ai, по которому отсутвует информация как по размеру инвестиции фонда, так об оценке стартапа.

[1] Из-за частого упоминания Илоном Маском цифры 420, многие эксперты утверждают, что это отсылка к употреблению каннабиса (4/20 это употребление каннабиса в слэнге). При этом в судебном процессе по ценным бумагам, Илон Маск отклонил правдивость данного утверждения.

[2] Airbnb – изначально Airbed & Breakfast (воздушных матрас и завтрак). Идея зародилась у Брайана Чески и Джо Геббия, которые начали сдавать в аренду место с воздушным матрасом у себя дома из-за финансовых затруднений с оплатой арендной платы.

[3] Почему очень много терминов на английском? Потому, что некоторые вещи основатели должны знать и с уверенностью говорить о них на английском языке, чтобы у инвесторов не было сомнений, что вы понимаете, о чем говорите. Если у вас еще нет стартапа, над которым вы работаете 150 часов в неделю, изучение английского должно быть в вашем списке приоритетов.

[4] Если стартап предложит условия более благоприятные для будущих инвесторов, YC должны получить такие же условия.

2023-03-14