Yakkashoxni qanday yetishtirish mumkin: startapingiz bahosi qancha?

Joriy yilning dastlabki kunlarida Ilon Maskning shov-shuvli Space X kompaniyasidan xabar keldi. CNBC telekanaliga kelib tushgan maʼlumotlarga koʻra, Ilon Mask kompaniyasining qayta foydalanish mumkin boʻlgan raketalar va Internet SpaceX sunʼiy yoʻldoshlarini ishlab chiqarish boʻyicha bahosi 137 milliard AQSh dollariga yetgan. Shu oʻrinda, 3-yanvar kuni NASDAQ Amerika fond birjasi ochilish kunida Ilon Maskga tegishli yana bir kompaniya – Teslaning bozor kapitallashuvi 2020-yildan beri mavjud ko‘rsatkichni yangiladi va 341 milliard dollarni tashkil etdi.

Kompaniyaning kapitallashuvi nimani anglatadi? Oddiy qilib aytganda, bu kompaniyaning qiymatidir. Ushbu summaga kompaniyani sotib olish mumkin deganimi? Amrimahol. Ilon Mask tomonidan Twitterni har bir aksiya uchun 54,20[1] dollarga sotib olish taklifi tushgan vaqtda ular Nyu-York fond birjasida har bir aksiya uchun 48 dollardan sotilayotgan edi. Demak, kompaniya kapitallashuvi uning barcha aksiyalarining joriy narxlardagi qiymatidir.

Teslaning ommaviy kompaniya sifatidagi aksiyalari har kuni birjada sotiladigan va shu narxdan ma’lum bir sanadagi kompaniyaning kapitallashuvini hisoblash mumkin bo‘lgan bir vaqtda, Space X xususiy kompaniyasi aksiyalari uchun bunday bozor mavjud emas. Xo‘sh, Space X qiymati 137 milliard dollarga yetganini qayerdan bilamiz? Hisob-kitoblar ommaviy kompaniyalar bilan bir xil sxema, ya’ni kompaniyaning barcha aksiyalari qiymati oxirgi “tender” bahosi bo‘yicha amalga oshiriladi. Shunday qilib, yangi moliyalashtirish bosqichining bir qismi sifatida Space X 137 milliard dollarlik bahoda 750 million dollar jalb etmoqda. Shundan aniq bo‘ladiki, Ilon Mask o‘z aksiyalarini har bir aksiya uchun 77 dollardan taklif qilganida 140 milliard dollarga baholangan kompaniya narxi endi biroz pastroq.

Ammo bu muhokamalarning barchasi bizga xususiy kompaniyaning bahosi qayerdan kelib chiqishini tushuntirib bera olmaydi. Masalan, venchur kapital firmasi “Andreessen Horowitz” boshchiligidagi investorlar (shuningdek, a16z nomi bilan ham tanilgan. A va Z – ta’sischilar familiyasining birinchi va oxirgi harflari va ular orasidagi 16 ta harf) aynan 137 mlrd. dollarga baholashiga sabab nima? Fond birjalarida muayyan aksiya bahosi talab va taklifning o‘zaro ta’siri natijasida shakllanadi. Agar uni odamlar sotishdan ko‘ra ko‘proq sotib olishni xohlasa, narx ko‘tariladi va, aksincha, sotib olishdan ko‘ra aksiyani sotmoqchi bo‘lsa, narx pasayadi. Kompaniyaning ishlashi, bozor sharoitlari, umumiy iqtisodiy sharoitlar va hatto kompaniya rahbari bilan bog‘liq “jinsiy” janjallar talab va taklifga ta’sir qiluvchi omillarga misoldir. Xususiy kompaniyalar aksiyalari esa narx real vaqt rejimida talab va taklifga bog‘liq bo‘lishi uchun u qadar tez sur’atda sotilmaydi.

G‘oyaning bahosi qancha?

Agar potentsial investorga BAAda mobil telefonlar sotib olish va ularni Toshkentda yuqori narxda sotish biznesiga sarmoya kiritish taklif qilinsa, sarmoyador katta ehtimol bilan bunday tashabbusning daromadbarorligi va balki foydasizligi haqida tushunchaga ega bo‘ladi. Zaruriy sarmoya va biznes marjasini hisoblash va ko‘rsatish ancha oson. G‘oya bosqichida startaplarga sarmoya kiritish katta xavfga ega bo‘lgan moliyaviy sohadir. Agar hozir sizga notanish odamni Internetdan to‘lov evaziga uyga kiritish g‘oyasi xavfsiz va qo‘shimcha daromad manbayi bo‘lib tuyulsa, 2008-yilda investorlar bu fikrni “Airbnb”[2] asoschilari Brayan Cheski va Jo Gebbiadan birinchi marta eshitganlarida qanday munosabatda bo‘lganini tasavvur qilib ko‘ring. “Y Combinator” asoschisi Pol Grem, bu g‘oyani yoqtirmagan, lekin ta’sischilarning o‘z startapi uchun pul yig‘ish yo‘lidagi topqirligidan hayratda qolgan, va “Airbnb”ni “YC”ga qabul qilgan.

Xo‘sh, startapim narxi qancha?

Baholash haqida gapirishdan oldin, startaplarning bosqichlarini eslatib o‘tish kerak. Startaplarni moliyalashtirish turlari asosida tasniflash mumkin (pre-sees, seed, A, B, C seriyalari va h.k.). Mablag‘ to‘plash va startaplarni tasniflash ko‘pincha ularning quyidagi rivojlanish bosqichlari bilan chambarchas bog‘liq:

G‘oya bosqichi: Ushbu bosqichda ta’sischilar biznes-g‘oyaga ega, ammo u hali tekshirilmagan yoki sinovdan o‘tkazilmagan.

Tadqiqot va ishlanma bosqichi: Ushbu bosqichda ta’sischilar g‘oyani sinab ko‘rishadi, mahsulot yoki xizmatni ishlab chiqishadi va maqsadli bozor haqida ma’lumot to‘plashadi.

Prototip bosqichi: Startap mahsulot yoki xizmatning hayotiyligini namoyish qilish uchun MVP (minimum viable product) yaratadi.

Ishga tushirish bosqichi: Startap o‘z mahsuloti yoki xizmatini rasman ishga tushiradi va mijozlarni jalb qilishni boshlaydi.

O‘sish bosqichi: Startap daromad va mijozlar bazasida tez sur’atlarda o‘sa boshlaydi.

Yetishish bosqichi: Startap yetuk mahsulot, bozorda belgilangan mavqeyi va aniq daromad oqimi bilan barqaror holatga yetadi.

Cho‘kish bosqichi: Afsuski, bunday hodisalar ham uchrab turadi va startapning daromadi, bozor ulushi pasayadi. Mazkur holatda u yo yo‘nalishini o‘zgartirishi yoki biznesni tark etishi kerak. Aslida, yo‘nalishning o‘zgarishi yoki faoliyatning to‘xtatilishi yuqoridagi bosqichlarning har qaysisida sodir bo‘lishi mumkin.

Shartli boshlang‘ich baho ushbu bosqichlarning har qaysisida, birinchi investitsiya jalb qilinganda belgilanishi mumkin. Startapning bahosi, yuqorida aytib o‘tganimdek, investorlar startapdagi ulush (aksiya) uchun qancha to‘lashga tayyor ekanliklariga bog‘liq. Odatda, baholash bosqichi “A” seriyada sodir bo‘ladi. Institutsional investorlar (venchur firmalar va boshqalar) odatda ushbu turga kiradilar. Ushbu raundda investorlar imtiyozli aksiyalarni sotib oladilar va dastlabki bosqichlarda SAFE yoki konvertatsiya qilinadigan qarzlar orqali jalb qilingan barcha investitsiyalar mazkur tur narxida (yoki bunday hujjatlarda ko‘rsatilgan chegirma bo‘yicha) aksiyalarga aylantiriladi.

Baholash uslublari

Venchur kapital kompaniyalari startaplarni baholash uchun turli usullardan foydalanadilar. Agar startap yanada ilg‘or bosqichda bo‘lsa, bu jarayon MBA bitiruvchilari moliyaviy tahlilchilar tomonidan startapning barcha mavjud ko‘rsatkichlar (chegirmali pul oqimi, erkin pul oqimi, prognozlar, kapitalning “yonish” darajasi, CAC - bir mijozni jalb qilish narxi va boshqalar) bo‘yicha puxta moliyaviy tahlilni o‘z ichiga oladi) analizini ko‘zda tutadi. Lekin men startapni baholash bo‘yicha eng yaxshi javobni “Andreessen Horowitz” boshqaruvchi hamkori, “Sand Hill Road Secrets” kitobi muallifi va Stenford Biznes maktabi professori Skott Kupordan oldim. Men “Andreessen Horowitz” startaplarni qanday baholaydi, deb so‘raganimda, u startaplarni baholash moliyaviy natijalarni tahlil qilishdan ko‘ra ko‘proq san’at bilan bog‘liq, deb javob berdi. Aslida, firma hamkorlarining firma sarmoya kiritmoqchi bo‘lgan startap kelajagi haqidagi subyektiv fikri moliyaviy yoki boshqa ko‘rsatkichlarga qaraganda ko‘proq rol o‘ynaydi.

O‘z tahlillarida investorlar odatda startaplarni baholash uchun moliyaviy va sifat mezonlarining kombinatsiyasidan foydalanadilar. Ba’zi keng tarqalgan mezonlarga quyidagilar kiradi:

Moliya. O‘sib borayotgan daromad, foyda va pul oqimlari bo‘yicha tasdiqlangan tajribaga ega startaplar investorlar uchun ko‘pincha yanada jozibador ko‘rinadi.

Bozor ko‘lami. Investorlar yirik o‘sib borayotgan bozorlarda o‘rnatilgan o‘yin qoidalariga rioya qilmaydigan startaplarni qidiradi. Shu bilan birga, bozorlar hajmi odatda 10-20 milliard dollardan ortiq bo‘lishi kerak. Ya’nikim, bir necha yuz million dollarlik bozorda yakkashox yetishtirish mumkin emas.

Raqobat muhiti. Tajribali o‘yinchilarning mavjudligi va bozordagi raqobat darajasi startapning bahosiga ta’sir qilishi mumkin.

Intellektual mulk. Patentlangan texnologiyalar yoki noyob intellektual mulkka ega startaplar yuqori baholanishi mumkin.

Startap menejmenti. Startap menejmentining (ta’sischilarining) tajribasi, ko‘nikmalari va ish tajribasi uni baholashga sezilarli ta’sir ko‘rsatishi mumkin.

Qarash. Ta’sischilar vaziyatni ko‘ra bilishi va o‘z qarashlarini dastlabki bosqichlardanoq sotishga qodir bo‘lishi kerak.

Mahsulotning bozorga muvofiqligi. Investorlar o‘z mahsulotlari yoki xizmatlari va maqsadli bozorlari o‘rtasida kuchli moslikni ko‘rsatgan startaplarni qidiradi. Bu product-market fit[3] deb ataladi.

Jozibadorlik. Pul to‘lay oladigan mijozlarni topish, hamkorlik aloqalarini o‘rnata olgan yoki boshqa jalb etuvchi belgilarni ko‘rsatishga erishgan startaplar ko‘pincha investorlar uchun qiymatliroqdir.

O‘sish salohiyati. Tez o‘sish va kengayish imkoniyatiga ega bo‘lgan startaplar investorlar uchun jozibador bo‘ladi. Ular har doim sizdan kamida 10 barobar daromad keltirishingizni kutishadi.

Ushbu mezonlar qat’iy emas va har bir investorning baholashda o‘ziga xos yondashuvi bo‘lishi mumkin, ammo bu eng ko‘p ishlatiladigan omillardan biridir. Subyektiv baholash va bunday baholashga ta’sir etuvchi omillarga qo‘shimcha ravishda, startaplarga jalb qilingan (yoki istalgan) investitsiyalar hajmining nisbati va oraliq bosqichlar hamda ko‘rsatkichlarga e’tibor berish tavsiya etiladi:

|

Bosqich |

Pre-seed |

Seed |

“A” seriya |

|

Qiziqish |

Mijoz tahlili (customer validation) |

Mahsulotning bozorga muvofiqligi (product-market fit) |

Kengayish |

|

Oylik o‘sish |

0–20% |

15–30% |

25%+ |

|

Oylik daromad |

$0 - $75 ming |

$75 ming - $200 ming |

$200 ming + |

|

Jamoa soni |

2 + |

10 + |

20 + |

|

Mahsulot |

Minimal yashovchan mahsulot (MVP) |

Puxta ishlangan |

tijoriy jihatdan yashovchan |

|

Sarmoyadorlar |

Oila, do‘stlar, akseleratorlar, “farishtalar”, pre-seed va mikro venchur fondlari |

Аkseleratorlar, “farishtalar”, seed va venchur fondlari |

A seriyasiga va o‘sish bosqichlariga sarmoya kiritadigan venchur kapital fondlari |

|

Moliyalashtirish bosqichi hajmi |

$25 ming - $750 ming |

$750 ming - $4 mln |

$4 mln + |

|

Kompaniya bahosi |

$1 mln - $5 mln |

$5 mln - $12 mln |

$30 mln - $60 mln |

|

Sarmoya jalb qilish uchun hujjat |

SAFE/ konvertatsiya qilinadigan qarz |

Baholovchi raund |

Baholovchi raund |

Albatta, sheriklarning subyektiv fikriga qo‘shimcha ravishda, sarmoya kiritish to‘g‘risidagi qaror ortida venchur kapital firmalari moliyaviy tahlilchilarining ko‘p soatlik ishi yotadi. O‘z tahlillarida investorlar quyidagi usullarning bir yoki bir nechta kombinatsiyasidan foydalanadilar:

Bozor koeffitsienti usuli: startapni bir sohadagi oʻxshash kompaniyalar bilan solishtirish hamda qoʻshilish va qoʻshib olish boʻyicha mavjud maʼlumotlarni tahlil qilish orqali daromad yoki foydaning koʻpaytmasini aniqlash orqali baholash usuli (M&A). Misol uchun, agar yangi sotib olingan kompaniyaning daromadi 4 karrali bo‘lsa, shunga o‘xshash daromad potentsialiga ega bo‘lgan startap prognoz qilingan daromadidan 4 baravar ko‘p baholanishi mumkin.

Kelajakdagi baholashning multiplikator usuli: kelajakdagi daromadlar prognozlariga asoslangan startapni baholash va ushbu prognozlarga multiplikatorni qo‘llash usuli. Bu yondashuv startapning ma’lum bir sur’atda o‘sishi va kelajakda ma’lum darajada foyda keltirishini nazarda , multiplikator ushbu prognozlarga asoslanadi.

Qayta yo‘lga qo‘yish xarajatlari: startapni uning aktivlari, mahsulotlari va intellektual mulkini qayta yo‘lga qo‘yishdagi qiymatini aniqlash orqali baholash usuli. Ushbu yondashuv startapning narxi shunga o‘xshash biznesni noldan yaratganda sarflanadigan xarajatga teng degan xulosani nazarda tutadi.

Berkus usuli: g‘oya, bozor imkoniyati, boshqaruv jamoasi va raqobat kabi omillarga asoslangan startapni baholash va shu omillar asosida ball belgilash usuli. Ushbu yondashuv subyektivdir va baholovchi insonning qaroriga bog‘liq.

|

Yashovchi g‘oya (dastlabki baholash) |

$500 ming |

|

Prototipga ega bo‘lish (texnologik xavfni kamaytiradi) |

$500 ming |

|

Sifatni nazorat qilish guruhi (amalga oshirish bosqichida xavfni kamaytiradi) |

$500 ming |

|

Strategik hamkorlik (bozor risklarini kamaytiradi) |

$500 ming |

|

Mahsulotni chiqarish va sotish (ishlab chiqarish xavfini kamaytiradi) |

$500 ming |

Venchur baholash usuli: Nomidan ko‘rinib turibdiki, venchur baholash usuli venchur kapital kompaniyalari tomonidan startaplarning qiymatini baholash uchun qo‘llaniladigan usuldir. Bu usul sezilarli moliyaviy natijalarga ega bo‘lmagan boshlang‘ich bosqichdagi korxonalarni baholash uchun qo‘llaniladi va kompaniyaning kelajakdagi natijalari hozirgi ko‘rsatkichlaridan ancha yuqori bo‘ladi degan taxminga asoslanadi. Ushbu usul boshlang‘ich tashkilotning qiymati investitsiya qilingan pul miqdori va kutilgan daromadga mutanosib bo‘lishini nazarda tutadi va odatda venchur kapital firmalari tomonidan portfel kompaniyalarning qiymatini aniqlash uchun ishlatiladi.

Maqola so‘ngida oldindan belgilangan sharoitlarda sarmoya kiritadigan venchur kapital firmalari, farishtalar va akseleratorlar mavjudligini ham eslatib o‘tish joiz. Startap bosqichi yoki samaradorligidan qat’iy nazar, ushbu investorlar kompaniyangiz uchun standart to‘plam, ya’ni baholash chegarasi va investitsiya hajmini taklif qilishadi. Quyida eng yirik akseleratorlarning investitsiya shartlaridan misollar keltirilgan:

Y Combinator standart shartlarda har bir kompaniyaga 500 000 dollar sarmoya kiritadi. Jarayon ikki transhda amalga oshadi:

1. Post investitsion baholashga ko‘ra, startapning 7 foizi evaziga SAFE doirasida $125 000

2., “MosFavourite Nation”[4] tamoyili asosida SAFE doirasida baholash chegarasi bo‘lmagan holda $375 000 sarmoya

Techstars yozishicha, akselerator har bir ishtirokchi kompaniyaning 6% aksiya ulushi evaziga 120 ming dollargacha sarmoya kiritadi. Lekin jarayon oddiy emas. Ushbu investitsiya miqdori ham transhlarga bo‘linadi:

1. Kompaniyaning 6% oddiy aksiyasi evaziga $20 000

2.Konvertatsiya qilinadigan qarz evaziga 100 000 sarmoya (startap ixtiyoriga ko‘ra).

Shuni yodda tutish kerakki, akseleratordan konvertatsiya qilinadigan qarz yillik 5% foizga ega. Uni baholash chegarasi 3 million dollarni tashkil etadi (bu chegarani 5 million dollargacha oshirish mumkin).

Statistika va misollar

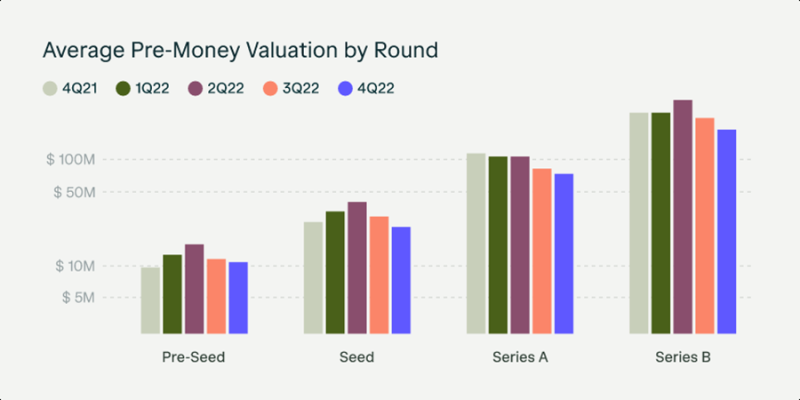

Startaplar real hayotda qanday baholanishi haqida aniqroq tasavvurga ega bo‘lish uchun quyida “Angellist” tomonidan tuzilgan AQShga investitsiyalarni jalb qilishdan oldin startaplarni baholash jadvali keltirilgan.

Bu ko‘rsatkichlar, albatta, O‘zbekistondagi venchur investitsiya bozoridagi holatni aks ettirmaydi. Biznesingizni qiyosiy baholash uchun siz ochiq manbalardan mahalliy startaplardan investitsiyalarni jalb qilish misollariga murojaat qilishingiz mumkin.[5] Masalan, o‘quv markazlarini avtomatlashtirish platformasi – Modme loyihasi asoschilaridan biri Jahongir Po‘latov yaqinda startap 1,25 million dollarga baholanib, 100 ming dollar sarmoya jalb qilganini ma’lum qildi. Keyinchalik ma’lum bo‘lishicha, investitsiyalar ushbu fond portfelidagi to‘rtinchi kompaniya bo‘lgan UzVC milliy venchur fondidan olingan[6].

Ochiq manbalardan UzVC milliy venchur fondi ham “Tass Vision”[7] va “Sug‘urta Bozori”[8] kabi startaplarga 100 ming AQSh dollari miqdorida sarmoya kiritganini bilib olish mumkin. Afsuski, investitsiyalarni jalb qilish vaqtida ushbu kompaniyalarning bahosi haqida ma’lumot yo‘q. Ushbu jamg‘armaning ro‘yxatda to‘rtinchi bo‘lgan portfel kompaniyasi “zypl.ai” (Tojikiston”) startapi bo‘lib, u uchun na fond sarmoyasi hajmi, na startapning bahosi haqida ma’lumot mavjud emas.

[1] Ilon Mask 420 raqamini tez-tez tilga olganligi sababli, ko‘plab mutaxassislar buni nasha iste’moliga ishora ekanligini ta'kidlaydi (xalq tilida “4/20” nasha iste’molini anglatadi). Qimmatli qog‘ozlar bo‘yicha sudda Ilon Mask bu bayonotning noto‘g‘ri ekanligini ta’kidladi.

[2] Airbnb - dastlab Airbed & Breakfast (havo to‘ldirilgan matras va nonushta). Bu g‘oya Brian Cheski va Jo Gebbia tomonidan o‘ylab topilgan, ular ijara haqini to‘lashda moliyaviy qiyinchiliklar tufayli o‘z uylaridan maxsus joy ajratib, u yerga havo to‘ldirilgan matras qo‘yishgan va o‘sha joyni ijaraga bera boshlashgan.

[3] Nega ingliz tilida atamalar bunchalik ko‘p? Negaki ta’sischilar bilishi va ular haqida ingliz tilida ishonch bilan gapira olishi kerak bo‘lgan ba’zi narsalar bor, toki investorlar nima haqida gapirayotganingizni anglayotganingizga shubha qilmasin. Agar sizda hali ustida haftasiga 150 soat ishlaydigan startapingiz bo‘lmasa, ingliz tilini o‘rganish ustuvor vazifalaringizdan bo‘lishi lozim.

[4] Agar startap kelajakda investorlar uchun yanada qulay shart-sharoitlarni taklif qilsa, YC kompaniyasiga ham xuddi shunday shartlar taklif qilinishi kerak.

[8] https://www.spot.uz/ru/2022/09/14/uzvc-sugurta/

Muallif: Asror Arabjonov

2023-03-14